9月24日以来,在系列政策刺激之下,A股市场一度出现暴涨行情,吸引了众多新老投资者纷纷入场,购买基金、股票期待实现财富增值。然而,国庆假期后,市场持续处于缩量震荡、整固的阶段。随着A股的急涨急跌,投资者们情绪震荡起伏的同时,投资动作和选择也非常情绪化。那么,市场震荡起伏时,投资者们该如何理性投资呢?

不少投资者认为只要同时购入十几甚至几十支基金,便可分散投资风险,结果却发现在一些市场环境中,往往手里的十几支基金都在跌。事实上,挑选基金、分配配置的重点,不在于基金持有数量,而在于挑选相关性更低的基金产品。以下三种方式,可帮助投资者从风格、行业、个股等维度挑选到合适的基金,做到优中选优、分散配置。

第一种,按资产类别分散。资产类别多元化是分散风险的基石,不同类型基金,在风险和收益上有显著差异,因此大类资产配置,决定了基金基本风险收益情况。

比如货币基金:以国债、央行票据、存单等货币工具为投资对象。具有风险低、流动性强的特点,更贴近“准储蓄”,但相对收益也是最少的,普遍预期年化收益率一般在2%-4%之间。

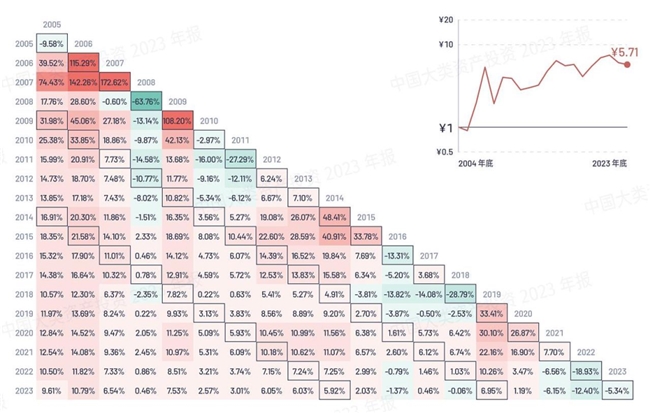

债券基金:投资于债券类资产,如企业债、金融债、地方政府债等。风险较低,收益波动相对小,适合风险偏好中低的投资者。数据显示,2005-2023年,债券型基金的预期年化收益率通常在3-5%,而波动率通常在1%-7%之间。

股票基金:投资于股票类资产,有较高的收益潜力,但同时波动和风险也较大。2005-2023年间,中国A股整体的年化收益率为 9.61%,但对应的年化波动率达到了56.98%。

(数据来源:《中国大类资产投资 2023 年报》)

投资前,一定要确认自己可以承受的风险和波动,再来考虑预期收益。将资金按照不同比例分散到可接受的资产类型上,以达到分散风险、提升投资效果的作用。

倾向低风险的投资者,可投期限短的基金策略,通过适当提高货币基金和债券基金的投资比例,细水长流增值。例如支付宝帮你投的“活钱理财+”策略,优选债券基金和货币基金构建策略,货币基金部分支持快速转出,同时力争获取超越货币基金平均收益。

可承受高风险的投资者,则可投期限长的基金策略,追求高收益,适度增加股基占比,并配置债券或货币基金增加安全垫,支付宝帮你投认为“安逸求盈”是不错的选择,该策略以债券基金为主,优选少量权益基金,实现组合长期稳健回报。

初次涉猎投资市场,或经验不足的投资者,可以通过支付宝帮你投的免费方案评估功能,实现搭配合适的股债货配比,科学优选基金、构建投资组合。

第二种,按国家地区分散。不同国家及地区的经济发展、政策环境、市场周期等存在很大差异,也就是说,当某个市场表现弱势时,可以通过配置其他较强势市场来提升收益。

例如美国:代表性的标普500指数过去10年年化收益率11.23%;德国:代表德国股市的DAX指数过去10年年化收益率7.11%;日本:代表日本股市的日经225指数过去10年年化收益率9.33%;香港:代表香港股市德恒生指数过去10年年化收益率-3.12%。

在国内如果要投资海外资产,比较简便可以通过QDII 基金。不过由于各国地区差异大,且存在限购、时差、汇率等客观情况,对于普通投资者而言难度较大。

可以通过帮你投的“全球精选策略”系列,帮助自己从包含美国、欧洲、日本、新兴市场在内的全球23个地区进行分散配置,优选股基和债基进行搭配,并持续管理,减少投资的难度。

第三种,按行业风格分散。即便是同一个地区市场,不同行业也对基金表现影响重大。

选基不能只看名字,必须穿透持股,避免“雷同”。选择不同发展逻辑和周期的行业资产,如消费、医疗、金融、科技等由于所处不同行业,可以起到相互补充、相互平衡的做用,降低单一行业风险对投资组合的影响。

选择主题基金时,更需避免行业/风格过于相近。不同主题基金,也可能配置了相关性很强的行业,比如上下游行业,就容易出现一下跌都下跌的情况。

选择基金风格时,也需要做到分散。根据自己的偏好在大盘、中盘、小盘、成长、均衡、价值等不同风格下做组合构建,分散单一风格类型的风险。

对于多数用户而言,识别基金底层并且科学分散并非易事,可以通过“支付宝帮你投”进行全委托的基金投资管理,支付宝帮你投的投研团队,会根据投资者的风险偏好和回报目标,来个性化的进行基金搭配和分散配置,同时还会持续代替投资者进行调仓和管理。

支付宝帮你投是国内首批获得基金投顾是资格的机构,在方法论和实战经验中,结合了全球基金优选经验以及对国内优秀基金经理的跟踪及深刻洞察,能够帮助投资者在当下震荡的市场环境中,更好地找到投资定位,实现科学理财。